“尽管从众会让我们感到舒适,甚至有时还能为我们带来一些好处,但在关键的资产市场拐点中,大多数人都是错误的。”

——戴维·达斯特《资产配置的艺术》

人性的弱点和投资的诉求使得我们不得不诉诸于资产配置。

在一千多年前,犹太人就在《塔木德经》中阐述了资产配置的思想:每个人都应该把手里的钱分为3份,1/3买地产、1/3做买卖,1/3存起来。这样的想法,在今天看来依然闪耀着智慧的光芒!

戴维·达斯特,他是摩根士丹利投资集团的创始人、全球财富管理集团的首席投资官,更是一位资产配置的信徒,一位热情的实践者。外界评价为“没有人比他更清楚如何最佳地运用你的钱” ,他虔诚地将其视为一门艺术,并将数十载的投资经验汇于一书——《资产配置的艺术》(The Art of Asset Allocation)

那么,资产配置真的有效吗?一个严谨有序的资产配置过程又是怎样的呢?今天和大家一起在戴维·达斯特《资产配置的艺术》里找寻答案。

(一)我们为什么要进行资产配置?

如何让自己的财富保值并合理增值,是每一位财富拥有者都需要努力解决的问题。

01

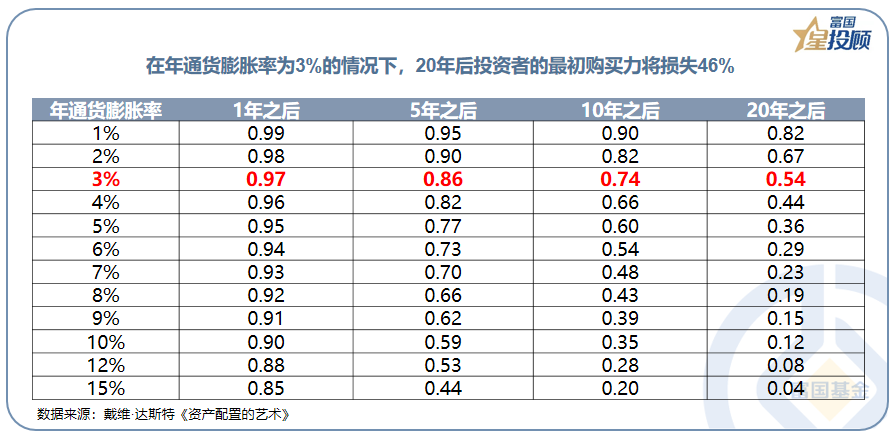

(1)对接客观的投资诉求。跑赢通胀是一个基本的底线要求:一个简单的例子,假定一项投资的本金价值保持不变,在年通货膨胀率为3%的情况下,20年后投资者的最初购买力将损失46%。换句话说,投资者需要资产的价值相比最初增长1.85倍才能维持与最初相等的购买力。

02

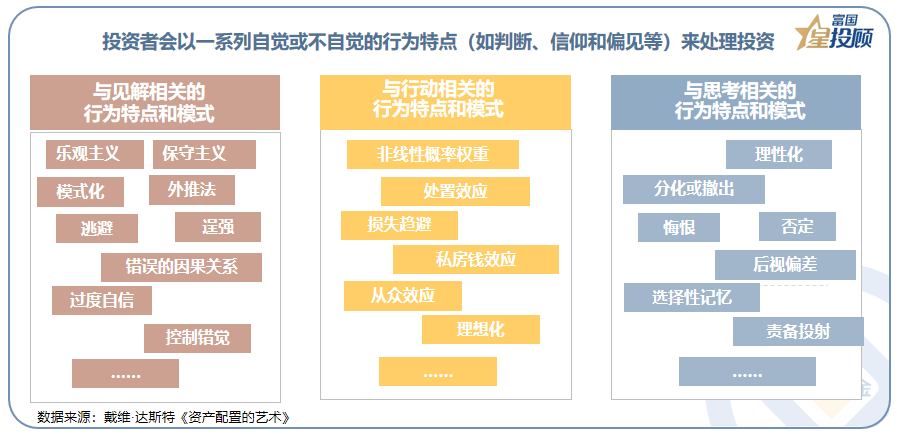

(2)克服人性的弱点。人总是会犯错的:投资者会以一系列自觉或不自觉的判断、信仰和偏见来处理投资。典型如:在过度的自信下最小化甚至忽视风险,反过来,过度的谨慎又会对适当的风险望而却步。资产配置的效用则在于:没有人能够年复一年地准确预测资产的投资表现,但却可以通过投入时间和精力,使得资产配置与自己的需求相匹配,从而减少预期收益和实际收益的差距。

(二)资产配置真的有效吗?

了解资产配置的理论,投资者可以带着更加坚定、合理的预期在现实中应用。

03

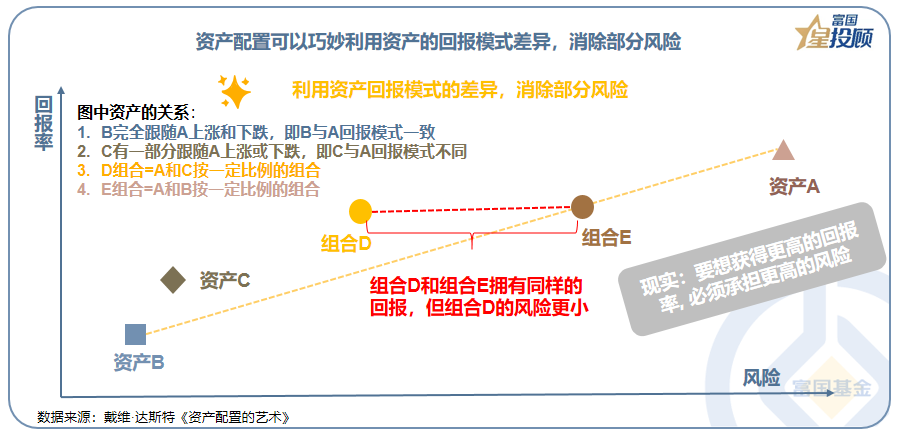

资产配置或是唯一免费的午餐。合理的资产配置可以消除掉一部分风险:高收益必然伴随着高风险,但很多时候不同资产的回报模式是有差异的,这种差异体现在:当某一类资产下跌时,另一类资产不受影响,或者受的影响较小。这样的资产组合到一起,会表现出越来越低的风险,如图中C资产和A资产的组合D。

(三)在现实生活中如何去做资产配置?

聚焦三大核心问题和六大步骤。

04

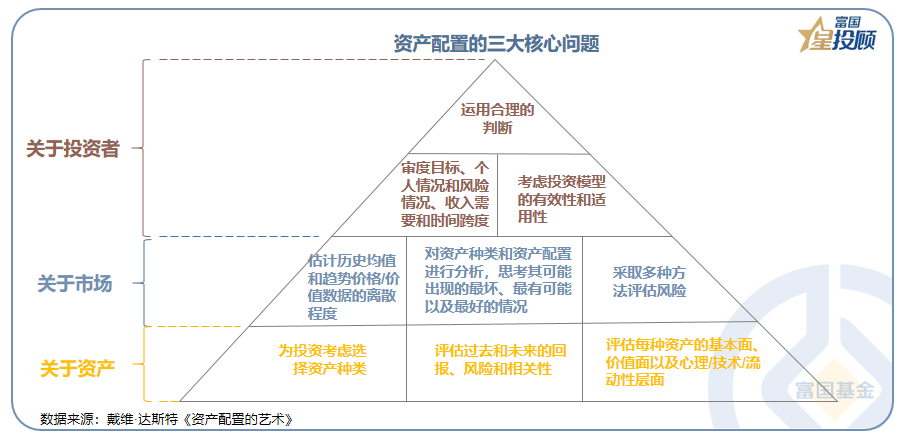

(1)资产配置的三大核心问题:问题1:资产如何运行?评估各类资产的回报、风险和相关性,为投资者考虑选择资产种类。问题2:市场的驱动逻辑?分析股票、债券、商品的驱动逻辑;评估各类资产出现最好、最坏、以及最有可能的情况。问题3:投资者如何选择?结合自身情况确立目标和预算约束

05

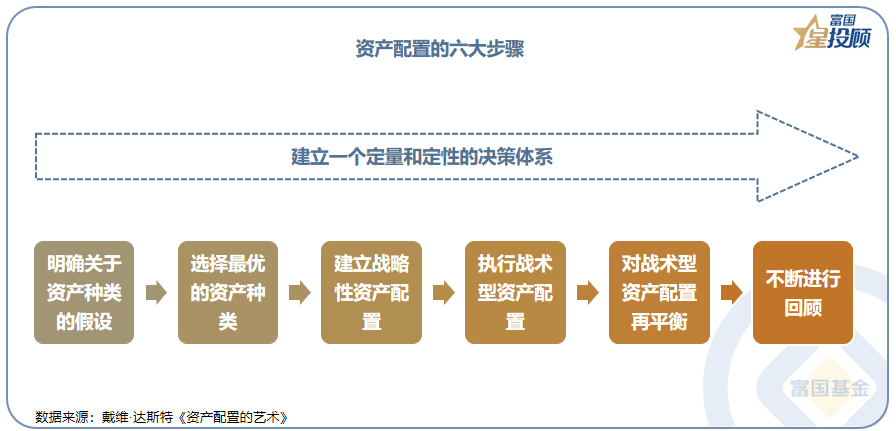

(2)资产配置的六大步骤:一个严谨有序的资产配置过程包含6大步骤:围绕着三大核心问题,资产配置是一个“定量和定性的决策体系”。这要求投资者认清自己,确立目标,制定投资策略的战略性和战术性原则,并不断地回顾总结。具体可以总结为图中的6大步骤,这些原则方法使得资产配置有迹可循。

步骤1:明确资产种类假设

06

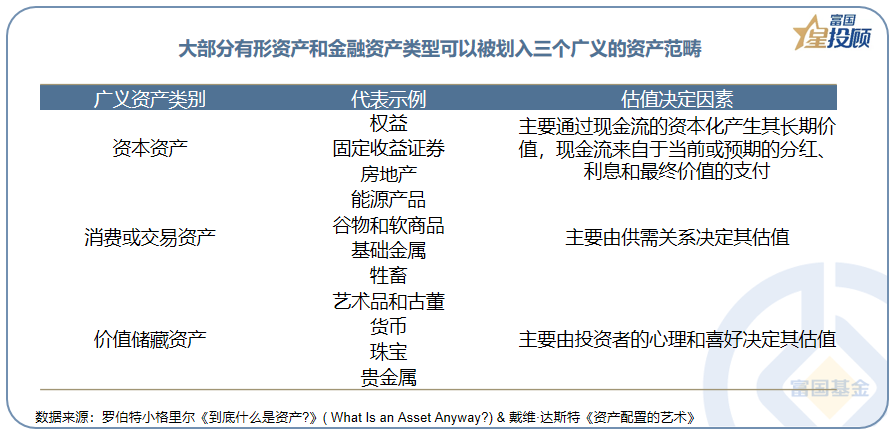

预则立。在一定假设前提下,认知资产:

1)明确资产种类——在投资组合中哪些资产种类须考虑在内,哪些考虑在外;或者包括所有的地域和种类,或者限定在某一国家和地区,或者限于权益、债券和现金的投资。

2)明确资产特征——在确立了投资范围后,投资者需要考查每类资产的风险、回报和相关性的历史表现,预判其未来的前景;要仔细审查、思考可能出现的情况,预测资产的风险、回报和相关性。

步骤2:选择最优的资产种类

在选择之前更重要的是认知自己:在明确资产种类和特征后,投资者应选择最适合自己状况和目标的资产种类,并且使之能够在一定风险下实现预期回报的最大化,或者说在一定回报下实现预期风险的最小化。

07

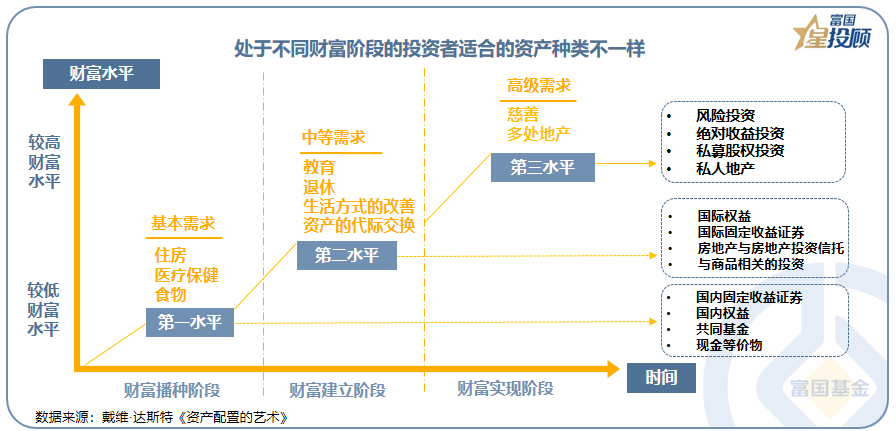

(1)您处于财富哪个阶段?当投资者处于不同的财富阶段时,他们需求和关心的焦点也会不同,与之相适应的资产种类也会发生变化。达斯特将财富渐变的过程分为3个阶段:财富播种阶段、财富建立阶段、财富实现阶段(如下图)。

08

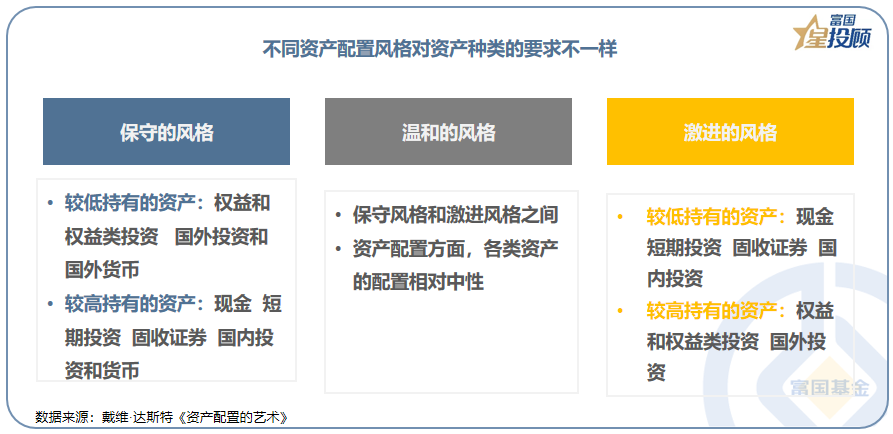

(2)您的投资风格是?达斯特认为,我们很难将某一特定资产或投资者的性格在所有的市场环境下严格地界定为保守、温和或激进的,但至少可以做一个相对合理的风格选择。保守的资产配置风格应该表现出较低的资产价格波动,温和型、激进型的资产价格波动性依次递进,由此对各类资产的要求也不一样。

步骤3:建立战略性资产配置

09

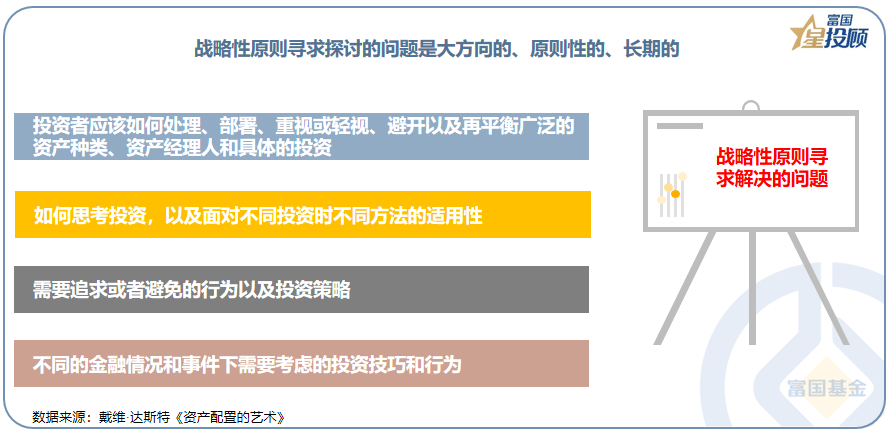

战略性资产配置确立投资行进的大方向:您要制定一个长期的战略性资产配置,未来的资产组合将在这个大的框架下进行配置。更形象地说,战略性原则就像是指挥这支投资组合军队的军官,负责资产配置和投资活动的总方向。它使投资者聚焦于选定最佳的长期资产组合,而对短期市场波动的关注度比较小。由此可以带来一定程度的思考和理性,以及重要决策中严谨有序和有条不紊的速度。

步骤4:执行战术性资产配置

10

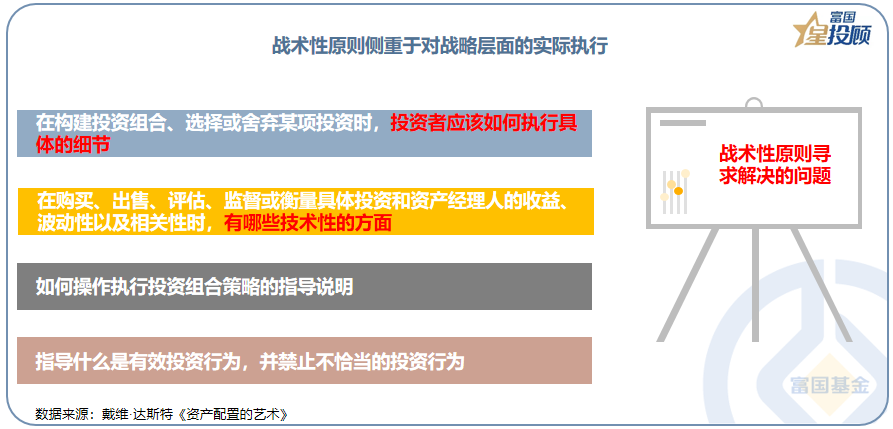

战术性资产配置侧重于对战略的灵活执行,对短期的波动更为敏感:在回应市场短期波动时,一般最好从战术层面来处理。在具体执行层面,会依据金融市场的实际情况,在不跳脱大的战略性原则下,选择资产配置比例和具体种类。

步骤5:对战术性资产配置再平衡

11

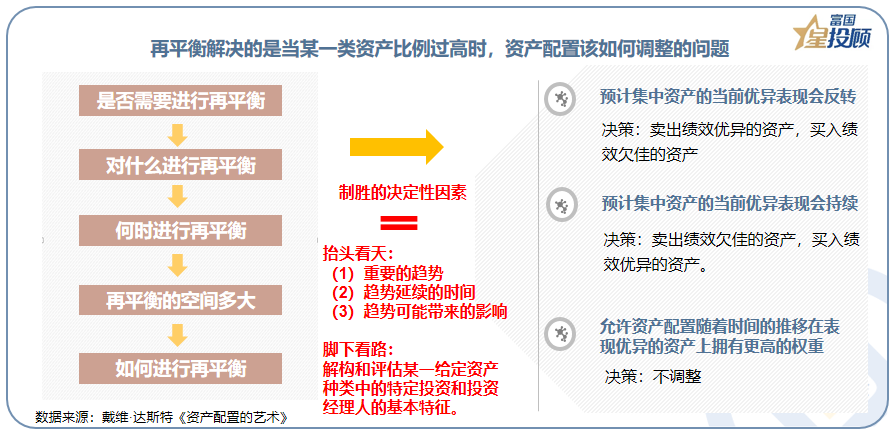

“树不会长到天上”是再平衡的基础,“抬头看天”和“脚下看路”是制胜的关键:随着时间和市场的变化,投资组合中不同资产的比例随之而变,并带来有意或者无意的资产集中。再平衡需要考虑这种资产集中的风险和回报,毕竟“树不会长到天上”,并由此决定后续的对策——维持原状或是卖出和买入投资组合内的不同资产。而再平衡的收益效果则取决于我们对前景趋势的充分判断和资产的透彻了解,既要“抬头看天”亦要“脚下看路”。

步骤6:不断进行回顾

12

越是回顾历史,越能预见未来。作为一名优异的投资者,应不时地仔细回顾战略性投资组合,以确保其在整体上符合自己当前的环境、心态、对每个资产种类的预期以及对整个金融市场的预期。此外,对于投资技能来说,很多道理都懂,但亲身经历的更加深刻。从一次次经历中总结、反思、蜕变,在投资路上不断遇见更美好的自己。

(四)资产配置在国内的实践

近在咫尺的现实会比相对抽象的理论更有亲切感和说服力。

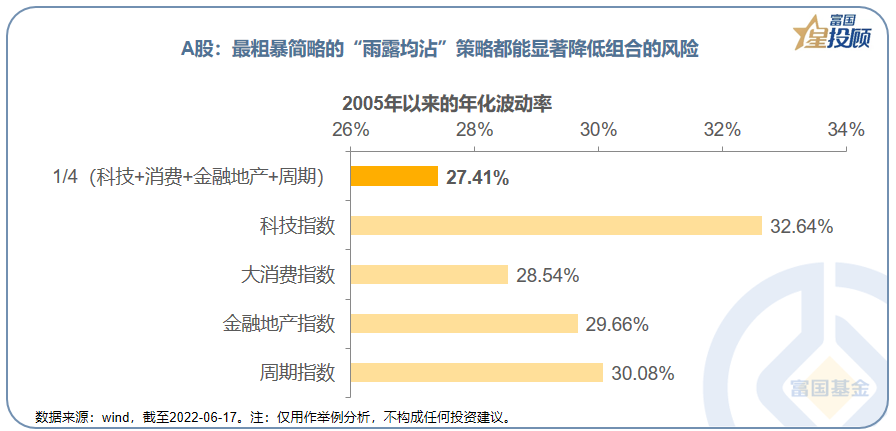

13

(1)最粗暴简略的“雨露均沾”策略都能显著降低组合的风险:自2005 年以来,在A股市场中,相比单独配置科技、消费、金融地产、周期指数,若是简单采用均衡配置四大指数的方式,组合波动性都会有明显的下降。

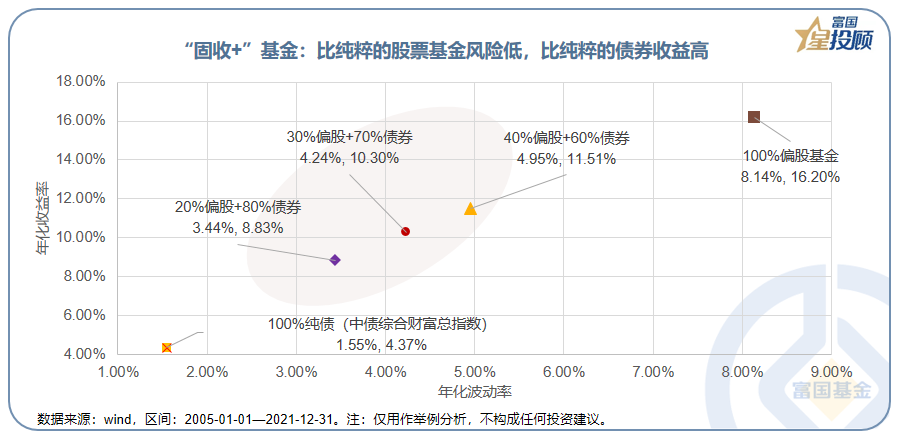

14

(2)“固收+”基金则是资产配置最贴切的艺术展现形式:“固收+”基金收益的朴素原理是:通过将低风险低收益的债券和高风险高收益的股票组合在一起,使得组合的整体风险比股票小,而最终的收益能够比纯债券高。通过对国内市场的历史数据的测算,这个策略是十分有效的。而且,相对稳健的收益过程也能侧面促进长期投资,从而享受时间的复利。